LTN經濟通》散戶可以這樣修理大戶 GME

給我們的啟發

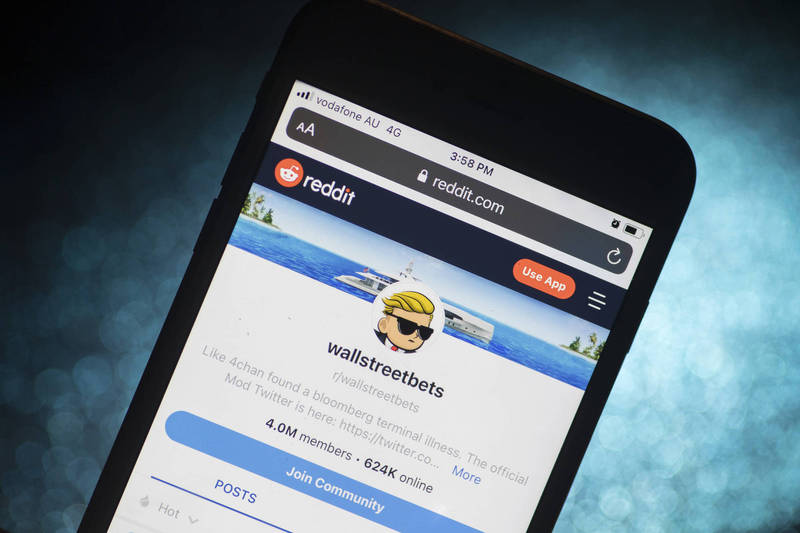

GameStop之亂是從美國reddit的1個討論版「wallstreetbets」開始,引起的巨大波瀾。(彭博)

GameStop之亂是從美國reddit的1個討論版「wallstreetbets」開始,引起的巨大波瀾。(彭博)

散戶推升GameStop股價狂飆 屠殺大戶

〔財經頻道/綜合報導〕最近全球最大的電玩實體店GameStop(美股代號GME)上演散戶屠殺放空巨鱷,引起市場熱議。整起事件實在太有戲劇張力,原來散戶真的能把放空機構軋到天上去。更令人意外的是,這一切竟然始於美國reddit論壇的1個討論版,散戶真的出頭天了嗎?

最近美股的YOLO(你只會活1次,延伸為及時行樂)之亂成為股民津津樂道的話題,而且是從美國reddit的1個版引起的巨大波瀾。本週GameStop股價瘋狂飆升,截至1月27日,股價來到前所未有的新高347.51美元,相較之下,2020年底股價僅18.84美元,不到1個月漲幅高達1744.53%。光是1月27日單日GameStop就漲了近1.35倍,十分驚人。大家都在問,到底發生了什麼事?

GameStop是1間美國電玩實體零售商,在北美、紐澳及歐洲多國有5800家門市,另外也有販售電子產品、經營電玩電商和電玩雜誌等其他子品牌。一群在美國網路論壇reddit討論版「wallstreetbets(下稱WSB)」的鄉民,因為不滿放空機構香櫞(Citron Research)1月21日在推特上譏諷,作多GameStop的人都是「牌局中的傻子」,並喊空GameStop會從40美元跌至20美元,號召版上大批散戶瘋狂進攻,大舉掃貨撐高股價。

香櫞退出江湖 1對沖基金虧損30億美元

GameStop一路暴漲不停歇,散戶一致對抗機構法人,直接引爆軋空(short squeeze)行情,空頭被迫以任何價位平倉、回補融券,又再度推高GameStop股價。GameStop爆量大漲,光是1月26日1天就超過去年全年的成交量。

先前高調唱衰GameStop的香櫞創辦人萊夫特(Andrew Left)也「投降」在Youtube上發布短片指出,當Game Stop到達90美元時已平倉,損失100%。此前,他也宣布,事件後受到大量恐嚇、帳號疑似被入侵等網路霸凌,更波及他年幼的小孩,因此不會再對Game Stop評論。

另1家看空GameStop的對沖基金Melvin Capital早已認輸,傳出虧損高達30億美元,並接受Citadel和Point72注資的27億美元,隨後公司也出面澄清破產傳聞為誤,但未證實實際虧損金額。根據S3 Partners的數據,在這場「小散戶屠殺大鱷魚」的驚奇行情當中,放空GameStop的空頭在1月份損失估達236億美元。

電玩實體零售商GameStop上演散戶屠殺放空巨鱷,引起市場熱議。圖為紐約1間GameStop門市。(美聯社)

電玩實體零售商GameStop上演散戶屠殺放空巨鱷,引起市場熱議。圖為紐約1間GameStop門市。(美聯社)

美國會介入調查GameStop股波動事件

而且不只是GameStop,其他包括連鎖戲院AMC、通信業者黑莓(Blackberry)等被香櫞看空的個股,以及連鎖居家用品店Bed Bath & Beyond、耳機生產商Koss、服飾業者Express等也被號召買進,股價紛紛大漲,被市場戲稱是「WSB概念股」。

由於股價巨幅波動,事件引起監管機關的注意。白宮發言人莎琪表示,拜登經濟團隊及財長葉倫正密切關注GameStop等股票交易異常情況;民主黨籍聯邦眾議院議長裴洛西週四表示,國會也將介入調查GameStop股價波動事件。

且在1月28日開盤不久後,多間美國本土券商嘉信及盈透證券等限制GameStop相關股票交易,中資富途證券也禁止GameStop開倉,只准平倉;截至美股28日收盤,WSB概念股普遍跌逾兩成,GameStop當天多次熔斷,終場下挫44.11%收在193.6美元。

深受年輕散戶支持的交易平台羅賓漢,也一度限制GameStop等8檔股票交易,激怒許多名人和用戶,控訴華爾街操縱市場;羅賓漢隨後態度「大轉彎」,宣布週五將有限度恢復交易,也激勵GameStop週四盤後股價飆升61%。

鄉民不滿放空機構香櫞創辦人萊夫特譏諷,作多GameStop的人都是「牌局中的傻子」,號召版上大批散戶瘋狂進攻。(路透)

鄉民不滿放空機構香櫞創辦人萊夫特譏諷,作多GameStop的人都是「牌局中的傻子」,號召版上大批散戶瘋狂進攻。(路透)

散戶軋空 憾動市場

整起事件,外界多認為是「小蝦米戰勝大鯨魚」,散戶上演了復仇記,軋爆華爾街空頭。BBC更形容,這是美國年輕散戶與華爾街鬥智的「世代對抗」,甚至有人認為,週四散戶掀起的軋空行情,撬動了整個市場,引發1月27日美股大跌。但真的是這樣嗎?

先來看散戶是怎麼做到的。早在2020年7月,1名帳號DeepFuckingValue(簡稱DFV)在WSB版上發文,討論認為GameStop這檔股票被「嚴重做空」,做空股數為流通股數的150%,只要公司不倒閉,基本上有軋空的風險。

一開始DFV說他投了5萬美元在GameStop,引來很多版友訕笑,當時股價只有4美元;接著2020年8-12月,GameStop一路漲至15美元,愈來愈多人被這位網友說服,加入看多行列。

2021年初,Chewy聯合創辦人柯恩(Ryan Cohen)宣布加入GameStop董事會,並透露扭轉局勢的計畫和願景,柯恩本身也有GameStop持股。柯恩對鄉民來說個傳奇人物,他創辦了寵物用品電商Chewy,並在2017年把公司賣掉,接著把大部分身家投入蘋果、富國銀行股票,年僅34歲就過著如退休般的生活。

柯恩的加入讓投資人充滿信心,GameStop直接漲到20美元,很多人認為軋空的可能性更大了,號召更多人買進股票並長期持有,這樣一來空頭無法平倉,將加速軋空;1月13日GameStop突然暴漲50%,引起WSB版上轟動。

1月19日香櫞宣布做空GameStop,當天股價一度下跌,香櫞創辦人萊夫特本來說要直播,結果後來又說帳號被盜無法直播,讓鄉民更想加倉、股價漲回。這時候GameStop已經被大眾注意到。

2008年福斯案例 空頭大賠200億美元

其實所謂軋空的手法並不新鮮,最有名的就是2008年經典案例,當年福斯汽車從快要破產,1週內股價漲至999歐元,一度成為世界市值最高公司,讓空頭累計損失200億美元。

而這次GameStop會受到這麼大的關注,主要是因為許多散戶在買進現股的同時,也買進看漲期權,迫使期權的賣出者也要不斷買進現股避險,造成期權軋空(gamma squeeze),帶來另一波暴漲。特斯拉創辦人馬斯克推特26日貼文,又直接點燃所有的多方燃料,最終迎來GameStop「史詩級狂漲」的結果。DFV一開始的5萬美元,也一度翻至4790萬美元。

BBC形容,這是美國年輕散戶與華爾街鬥智的「世代對抗」。(路透)

BBC形容,這是美國年輕散戶與華爾街鬥智的「世代對抗」。(路透)

華爾街竟抱怨1個討論版把市場當成賭場

這樣看來,萊夫特嘲笑多頭的貼文,其實也只是個導火線。GameStop的多空對戰,早已上演超過半年,要不是放空機構先過度做空埋下炸彈,且有人找到了這顆炸彈,面對龐大的法人機構,散戶根本無力還手,而且一開始的動能來自這些散戶,但多方一定也有法人機構在背後支撐。

放空機構當然不是無辜的受害者,過去也常結合華爾街,利用散戶恐慌情緒獲益。正如民主黨眾議員歐加修—寇蒂茲(Alexandria Ocasio-Cortez)所說,「華爾街長期把我們的經濟當賭場,現在竟然抱怨1個討論版把市場當成賭場」。

有趣的是,華爾街的做法從未被檢討,反而散戶只要同心一致,常被外界稱之為一窩蜂的泡沫。對空方而言,GameStop的股價確實已經脫離基本面,這間公司只是業績不佳的普通電玩實體店,2019年全年虧損達7.95億美元。

但對多方來說,也有一些看好GameStop的理由。許多人真心相信,柯恩的加入真能把GameStop轉型成電玩界的亞馬遜;加上包含「大賣空」主角原型貝瑞(Michael Burry)也曾在去年抄底GameStop股票。不過,事件發生後貝瑞也警告,這是瘋狂且危險的現象。

目前看來事情還沒完,大家都關心接下來會怎麼發展,或者散戶會不會有下個目標?對於參與這場盛宴的人來說,過去華爾街操縱市場,從來沒想過風險是否太高,2008年泡沫破裂,最終還是由政府來收尾,真正失去一切的只有散戶,因此採取YOLO(你只會活1次,延伸為及時行樂)為號召的做法,雖然風險很高,但有他們的理由。

沒有留言:

張貼留言